在去年的锂电池热潮中,电解液和正极材料一起开启了“暴涨”的价格模式。

但两者的区别在于正极材料的路线不同,但在电解液领域,只有六氟磷酸锂是核心材料。

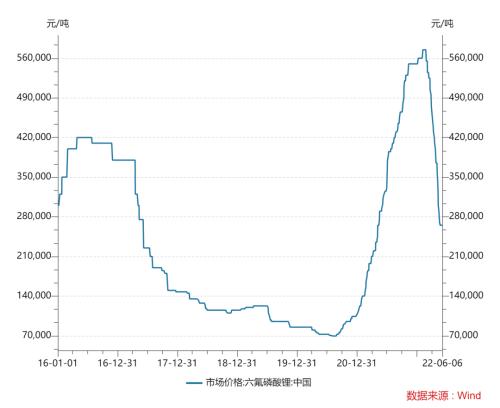

碳酸锂是制备六氟的主要原料,每吨六氟需要碳酸锂约0.33吨。所以去年在碳酸锂价格的带动下,六氟的价格从年初的10万元/吨涨到了年底的60万元。

作为龙头之一,新舟邦160%的利润增速中规中矩。

就出货量而言,新舟邦常年排名第二,第一的位置被天赐材料牢牢守住。

在天赐材料兴起之前,新舟邦曾经短暂坐过电解质第一的宝座。现在,随着锂电池行业的持续繁荣,新舟邦盈利的步伐似乎在放缓。

为什么会这样?

在新舟邦,或许可以看到关键技术的自研对于中上游企业的重要性。

01

日本垄断锂盐

其实新宙邦发展的背景就是中国电解液行业逆袭的历史。

就像锂电池技术一样,在上个世纪,电池电解液技术长期被日韩企业把持,尤其是电解液的核心成分六氟磷酸锂。

电解液作为“电池的血液”,在正负极之间起着传导和输送能量的作用,直接影响锂离子电池的比容量、工作温度范围、循环效率和安全性能。

电解液主要由溶质、溶剂和添加剂组成。虽然溶质的比例不高(10-12%),但其成本却占电解质总量的40-50%。

在选择锂盐时,要考虑离子迁移率、溶解度、稳定性、钝化能力等。都是需要考虑的问题。目前,六氟锂盐以其高循环效率、导电性等综合性能成为主流锂盐。

但六氟虽然综合性能强,但也存在耐热性和耐水解性差的缺陷。虽然这些问题可以通过提纯得到改善,但是六氟提纯后仍然容易吸潮分解,所以生产条件苛刻,工艺难度极大。

这些都决定了全球范围内具备生产六氟能力的企业很少,而且集中在锂电池技术的先驱日本。

2010年之前,以森田化学、关东电化、瑞星化学为代表的日本厂商仍然垄断了六氟全球90%以上的市场份额。

在日本垄断的这段时间里,从中国进口到日本的六氟价格高达100万元/吨。

为了捍卫这道屏障,日本厂商在面对前来向中国取经的厂商时并不友好。

2006年,多氟多董事长李世江飞到日本拜访六氟专家桥本,但对方被关了几天。最终,在李世江的坚持下,他不得不开出50亿元的天价,迫使他知难而退。

对于当时净资产只有400万的多氟多来说,50亿无疑是天然屏障。对于中国刚刚起步的电解液行业来说,这也意味着日本关上了“说教”的大门。

回国后,以多氟多为首的一批开拓者投入到六氟国产化的攻坚战中。

2009年,多氟多经过800多天、上千次实验,成功合成了结晶六氟,次年建成600吨六氟生产线。另一方面,天赐材料通过专利授权优化了六氟的规模化产能。

之后国产六氟价格降至20万元/吨左右,显示出相对进口六氟的优势。

至此,中国企业彻底打破了日本企业对六氟的技术封锁和市场垄断。

一些感兴趣的读者可能会发现,在六氟本地化的攻坚战中,新舟邦缺席了。

而这也是为什么现在六氟价格飞涨,却没能享受到这份丰收的原因。

02

放弃六氟

2002年,秦九三在前身洲邦化工的基础上,成立了新洲邦,主要生产以电容器电解液溶剂为主的电容器化学品。

当时,随着笔记本电脑、手机等通信制造业的快速发展,一批锂离子电池企业迅速崛起,中国锂电池行业进入快速增长阶段。

基于之前生产电容器电解液的经验,新舟邦也迅速投入锂电池电解液的生产。

在这个时间点上,李世江还没有去日本,六氟技术仍然牢牢掌握在日本厂商手中。新舟邦并没有忽视这个“一战成名”的机会,开始研发液态六氟。

但六氟之所以能被日本垄断,在于它的门槛很高。

六氟的传统制备工艺包括气固反应法、氟化氢溶剂法、有机溶剂法和离子交换法。其中气固反应法生产效率低,制备的六氟纯度不足;离子交换法成本太高,无法实现工业化;溶剂法和有机溶剂法容易实现大规模生产,可以分别生产固体和液体六氟。后者是最广泛使用的主流方法,因为有机溶剂的引入会影响产品的纯度。

但这种工艺使用的是腐蚀性很强的氟化氢,生产设备需要大量的耐腐蚀材料,对工厂的安全设施要求也很高,前期需要大量的投资。

在日本还在掌控技术的时代,新舟邦并没有像多氟多一样全力以赴研发六氟,而是在半年无果的研究后,决定放弃这个坎,将重心转移到配方和产品及服务上。

因为电解液是由溶剂、溶质和添加剂按一定比例组成的,所以配方也是电解液除了六氟以外的主要技术壁垒。

通过自主研发配方,新舟邦于2003年推出了第一款锂电池电解液。虽然没有掌握六氟的核心竞争力,但新宙邦凭借配方和质量的稳定性,开始获得市场份额。根据自行车电池,新舟邦的客户之一:

“我们跟日本电解液厂家提出了一个需求,他们从设计配方到电解液发给我们,至少两三个星期。但是我早上在新洲邦和他们商量了一下,电解液第二天就到了。这个速度绝对是国外厂商无法比拟的。”

2010年,新宙邦在创业板上市。此后,新舟邦先后与三星、松下、索尼等知名客户合作。

“战略上”放弃了自主研发的六氟化铀新舟邦,一时间风头正劲。

03

水平差异

逃避虽然不一定可耻,但也不会永远有用。

虽然绕过了六氟难题的新舟邦比其他选择迎难而上的厂商起步更快,但随着六氟国产化的完成,这种优势逐渐演变为劣势。

2011年,也就是多氟多和天赐材料相继突破六氟研发难题的那一年,新宙邦的营收增速开始放缓。2012年新宙邦营收仅增长1.06%,利润也在随后三年出现负增长。

相比之下,天赐材料的营收在2010年被新洲邦赶超,但此后完成了对六氟的征服,营收持续向好。

2015年天赐材料营收超过新洲邦,差距不断拉大。

究其原因,一方面是由于2015年白名单的发布,国外电池厂商不得不离场,失去“大腿”的新舟邦很快被主要供应商东冠辛凯的天赐材料赶超,成为电解液出货量第一。

另一方面,新舟邦路线的局限性开始显现。

配方确实是电解液生产的核心壁垒之一,但目前配方的研发主要包括电解液厂自主研发、与电池厂合作研发、电池厂供应配方三种模式。对于当代安培科技有限公司、LG、三星等一线厂商来说,配方的主导权还是在电池厂,电解液厂商的作用更多体现在代工上。只有在小厂家的配合下,电解液厂家自己的配方才能发挥作用。

再者,电解液的制备需要按配方将溶质、溶剂、添加剂依次加入反应釜中,在一定温度条件下以一定速度搅拌,不涉及复杂的化学反应。因此,如果放弃溶质的研发,电解液的技术难度仍然低于其他环节,新舟邦在配方上建立的技术壁垒也很难成为长期超额利润的护城河。

尽管如此,新舟邦仍然没有选择推出六氟,而是开始横向扩张。

白名单发布当年,新舟邦通过收购海思富布局含氟精细化工和惠州二期项目,进入半导体化工领域,形成了以电容器化学品和锂电池电解液为主,氟化工和半导体化工为辅的四大业务。

同时,天赐材料开始在电解液上游布局锂辉石、氢氟酸、碳酸锂,实现垂直整合。

横向和纵向发展战略差异的结果已经开始显现。

近年来,新洲邦的有机氟化学品和半导体收入呈下降趋势,而原本是新洲邦兴旺之本的电容器化学品收入也在逐年减少。

目前新舟邦70%的营收仍来自电池化学品,营收增速远高于其他模块。但对比天赐材料,天赐锂电材料2021年营收达到97.3亿元,而新舟邦只有52.7亿元,无论是规模还是增速。

毛利率方面,新宙邦去年上半年锂电池业务毛利率为25.76%,同比下降1.59%。同期,六氟的礼品材料——自产锂电池的毛利率为36.18%,同比上升6.64%。

新宙邦去年的财报中,锂盐原料占采购成本的45%左右。去年六氟价格飙升也让新宙邦成本增加了13.5亿元。

目前来看,放弃自研六氟的决定似乎是新舟邦最大的绊脚石。

04

自研还是外包?

在动力电池产业链中,并不存在放弃自研的案例,但很少有像新舟邦这样放弃关键原材料自研的案例。

今年2月,博世宣布放弃自制动力电池电芯,专注于电池管理系统等技术的研发。新舟邦的老对手天赐材料也在公司发展初期放弃了正极材料的研究,专攻电解液。

但无论是博世还是天赐材料,他们放弃的都不是与主业密切相关的模块,而是可能对主业产生影响、风险过大的模块。

在博世看来,现在动力电池的竞争格局基本稳定,只是技术在不断迭代。这个时候进入动力电池风险太高,盈利的可能性不强。放弃是最好的选择。

纵观新能源汽车领域,大众、广汽、特斯拉等汽车厂商也开始从外包转向自主研发动力电池。

当然,作为一个工艺复杂、零部件众多的整车领域,出于成本和资源整合的考虑,从外部采购零部件是常有的事,车企和科技公司联合造车也屡见不鲜。

但对于中上游来说,原材料才是核心战场。只有抓住原材料,才能确立成本优势,提升竞争力。

六氟和锂矿一样,是具有显著周期性波动的原材料,其成本占比超过40%,基本成为电解液价格变化的核心因素。当其他环节壁垒不强时,成本就成了最重要的优势。

虽然龙头企业可以通过战略合作和长期协议锁定上游价格,控制成本压力,但与已有上游布局的同行相比,很难获得显著优势。

这也是锂电池企业近年来不断向上游扩散,打响“抢矿战”的原因。

在高科技行业,自研还是外包是一个永恒的话题。

通过自研,企业可以构建技术护城河,但同时也意味着大量看不到尽头的投入,随时都有失败和前功尽弃的风险。

通过外包,企业与合作伙伴相互合作,实现效率最大化,降低成本,有时还能实现强强联合,1+1gt;;2的结果。

这两种方法没有好坏之分,也不互相排斥。一切取决于企业自身的需求。

就像新舟邦成立之初,或许是考虑到企业资金有限,无法长期投入六氟的研发,所以选择了外包。虽然可能会影响到企业未来的上限,但对于当时的覃93来说,这也可能是维持企业长远发展的唯一选择。

在六氟占整体近一半的成本压制下,目前的新舟邦可能确实有不好的举动。

尽管如此,凭借稳定的产品质量和良好的服务,新舟邦仍然赢得了一批优质客户,成为电解液行业的龙头企业。

从这点来看,新舟邦还是有很多闪光点的。

05

乐章结尾部

去年有投资人问新舟邦为什么不投资生产六氟,但新舟邦表示目前没有项目投资六氟。

在目前的时间点上,新舟邦可能不再纠结于六氟的问题。

氟在电解液中的重要性不言而喻,但是持续的时间太长了,整个行业都在寻找替代对象。

目前,LiFSI被认为是六氟的挑战者。

两者相比,LiFSI比六氟具有更好的热稳定性和导电性,不仅可以延长电池的循环寿命,还可以大大提高性能和安全性。现在LiFSI已经应用于许多领先电池公司的电池中,如当代安培科技有限公司、LG新能源和松下。

或许对于新舟邦来说,与其追上六氟的后面,不如弯道超车,直接布局LiFSI。

今年上半年,新舟邦在湖南的2400吨LiFSI项目已经部分投产,固态电池相关专利也出现在新舟邦的公开信息中。

往事不可谏,往事犹可追。

已经错过第一次的新舟邦,可能不想错过下一次了。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。